Lunes Negro (1987)

|

A finales de Octubre, los precios de las acciones en Australia se redujeron en un 41,8%, en Canadá en un 22,5%, en Hong Kong en un 45,8%, en el Reino Unido un 26,4% y en España un 31%.

Aún hoy, las posibles causas de este súbito crash son controvertidas, ya que los acontecimientos previos no hacían presagiar una debacle bursátil de tal magnitud. Existe, por tanto, un cierto grado de misterio sobre lo que pudo suceder, por lo que ha sido etiquetado como un evento "cisne negro".

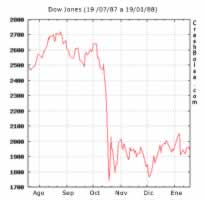

A raíz del crash, los mercados de todo el mundo restringieron los programas de trading, ya que las órdenes que habían llegado eran tantas que iban más allá de la tecnología informática de la época. Esto también le dio tiempo a la Reserva Federal y a otros bancos centrales para inyectar liquidez en el sistema y evitar un descenso mayor. Aunque reinaba el pesimismo, el Dow Jones tocó fondo el 20 de Octubre.

CRONOLOGÍA

En 1986, la economía de los Estados Unidos comenzó a pasar de forma rápida de una creciente recuperación a un crecimiento expansivo más lento, que se tradujo en un "aterrizaje suave" cuando la economía se desaceleró y la inflación se redujo. El mercado de valores avanzó significativamente, con el Dow Jones marcando su pico en Agosto de 1987 a 2722 puntos, un 44% más con respecto al año anterior, que había cerrado con 1895 puntos.

El crash se inició en los mercados de Extremo Oriente en la mañana del 19 de octubre. Más tarde esa mañana, dos buques de guerra de Estados Unidos bombardearon una plataforma petrolera iraní en el Golfo Pérsico, en respuesta a un ataque de Irán con misiles Silkworm sobre el barco con bandera estadounidense MV Sea Isle City.

CAUSAS DEL CRASH

Las posibles causas del crash pudieron ser los programas informáticos de trading, la sobrevaloración, la iliquidez y la psicología del mercado.

La explicación más popular para el desplome de 1987 fue la venta por parte de los programas de trading. Un congresista de los EE.UU., Edward J. Markey, había advertido acerca de la posibilidad de un crash, declarando que "los programas de trading eran la causa principal." En estos programas, las computadoras realizan las ejecuciones bursátiles en base a las entradas externas, tales como el precio de securities relacionados. Las estrategias comunes aplicadas por los programas de trading suponen un intento de participar en el arbitraje y asegurar las carteras. El trader Paul Tudor Jones pronosticó el crash y se benefició de ello, atribuyendo a los derivados aseguradores de carteras que provocarían un crash y que era algo inminente y predecible. Una vez que el mercado empezó a ir hacia abajo, los suscriptores de derivados fueron forzados a vender en cada bajada, de manera que la venta se produjo en cascada en lugar de secarse.

Como la tecnología informática estaba más disponible, el uso de programas de trading creció de manera espectacular en las empresas de Wall Street. Tras el crash, muchos culparon a las estrategias de estos programas por vender las acciones a ciegas cuando los mercados cayeron, exacerbando así las pérdidas. Algunos economistas teorizaron que la burbuja especulativa que se produjo hasta Octubre estaba causada por los programas de trading, mientras que otros alegaron que el crash fue un retorno a la normalidad. De cualquier manera, los programas de trading acabaron teniendo la mayoría de la culpa a los ojos del público.

Richard Sylla, de la Universidad de Nueva York, divide las causas en razones macroeconómicas y de orden interno. Las causas macroeconómicas incluyen las controversias internacionales sobre el cambio de divisas y los tipos de interés, así como los temores sobre la inflación. Las razones internas estaban en las innovaciones con el índice de futuros y los seguros de cartera.

El economista Richard Roll considera que el carácter internacional del crash bursátil contradice el argumento de que la culpa fue de los programas de trading. Estos programas se utilizaban principalmente en los Estados Unidos. Por tanto, es difícil explicar que mercados donde los programas de trading no prevalecían, como Australia y Hong Kong, cayeran también. Estos mercados podrían haber estado reaccionando a un uso excesivo de los programas de trading en los Estados Unidos, pero Richard Roll indica lo contrario. El crash se inició el 19 de Octubre en Hong Kong, extendiéndose a Europa, y azotó los Estados Unidos sólo después de que Hong Kong y otros mercados ya hubieran disminuido por un margen significativo.

Otra teoría afirma que el crash fue resultado de una controversia en la política monetaria entre las naciones industrializadas del G-7, en la que Estados Unidos, queriendo apuntalar el dólar y limitar la inflación, puso restricciones con más rapidez que los europeos. Bajo este punto de vista, el crash se produjo cuando la Bolsa de Hong Kong, respaldada por el dólar, se derrumbó, lo que causó una crisis de confianza.